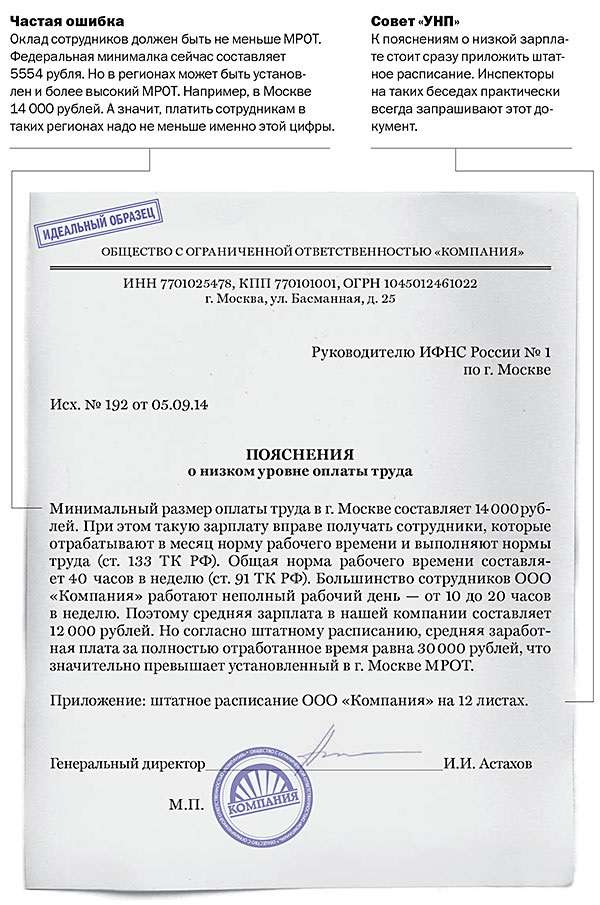

Образец Письма По Встречной Проверке

Образец пояснительной записки в налоговую по требованию может пригодиться вам в том случае, если инспекция запросит пояснения по каким-либо показателям, отраженным в сданной отчетности. В статье мы расскажем, в каких случаях такое требование возможно, а также приведем образцы пояснений на две самые распространенные просьбы налоговиков. Подробнее смотрите нашу видеоинструкцию о заполнении пояснений по убыткам. Пояснительная записка в налоговую: когда ее нужно представить Ситуации, когда при камеральных проверках налоговики вправе истребовать пояснения, приведены в п. К ним относятся:.

Выявление в декларации ошибок или противоречий, а также нестыковка между показателями декларации и сведениями, имеющимися у налоговиков. В этом случае инспекторы потребуют пояснить несоответствия или исправить отчетность. Подача уточненной декларации или расчета, в которых сумма налога к уплате меньше, чем в представленных изначально. Здесь налоговики вправе требовать пояснения к измененным показателям. Представление декларации по налогу на прибыль с убытком. В этом случае контролеры попросят обосновать убыток.

Срок на представление указанных пояснений — 5 рабочих дней с момента получения требования (п. Подробнее о процедуре камеральной проверки читайте. Что нужно знать о требовании Во-первых, в некоторых случаях инспекцию следует уведомить о получении требования о представлении пояснений (см. Письмо ФНС РФ от № ЕД-4-15/1071). О том, когда и как это сделать, каковы последствия нарушения этой обязанности, читайте. Во-вторых, следует иметь в виду, что на требовании может отсутствовать печать налогового органа (см.

Письмо ФНС РФ от № ЕД-3-2/2739@). Подробнее об этом – в материале.

Возможен ли штраф при игнорировании требования Налоговая ответственность за неисполнение требования инспекции о представлении пояснений НК РФ не установлена. 126 НК РФ на данную ситуацию не распространяется, так как речь не идет об истребовании документов (ст.

93 НК РФ), а ст. 129.1 неприменима, поскольку это не встречная проверка (ст. К административной ответственности по ст. 19.4 КоАП РФ в данном случае привлечь также не могут. Данная статья применяется за неявку в налоговый орган, а не за отказ от дачи пояснений, на что обращает внимание и сама ФНС РФ (см. 2.3 письма ФНС России № АС-4-2/12837).

Таким образом, штрафовать за неподачу пояснений налоговики не вправе. Но все же, несмотря на отсутствие законных оснований для штрафа, пояснения целесообразнее представлять, т. Это в интересах самого налогоплательщика. Ведь отказ от них может повлечь налоговые доначисления и санкции, на обжалование которых потом придется тратить время и деньги.

О процедуре истребования пояснений в ходе выездной проверки читайте в статье. Пояснение в налоговую по убыткам: образец Цель пояснений по убыткам в налоговую — обосновать их размер и раскрыть причины возникновения. Соответственно, в пояснительной записке следует:. На цифрах показать, за счет чего образовался отраженный в декларации убыток (то есть привести детализацию доходов и расходов).

В статье мы расскажем, в каких случаях такое требование возможно, а также приведем образцы. Письмо Для Налоговой По Встречной Проверке Образец. Презентация полхов майданские узоры. Свои рекомендации по порядку проведения камеральной проверки эксперты ФНС России привели в письме от 16.07. Напомним, что словосочетание «встречная проверка» было. Ходатайства на продление срока для предоставления документов на встречную проверку образец. Встречная проверка сопроводительное письмо образец. Типовые бланки, договоры письмо о продлении. Встречная проверка. Письмо о необоснованном отказе представителя.

Пояснить, что к нему привело. Разумеется, причины у каждой компании свои. К примеру, ими могут быть:.

сокращение объема производства или продаж из-за кризиса, нестабильной ситуации на рынке и в экономике;. вынужденное понижение цен на продукцию и товары из-за падения спроса;. рост затрат в связи со снижением курса рубля по отношению к иностранным валютам;. крупные затраты (ремонт, приобретение оборудования, применение амортизационной премии, инвестиции и т. Все указываемые в пояснениях причины лучше подтвердить документально, например, выписками из налоговых и бухгалтерских регистров или иными документами (п.

Это предотвратит дальнейшие вопросы налоговиков. Специального бланка для «убыточных» пояснений нет, поэтому составляются они в произвольной форме. Пояснение в налоговую по убыткам - образец может выглядеть так: «Пояснительная записка в налоговую по убыткам В ИФНС России № 16 по г.

Москве от общества с ограниченной ответственностью 'ИКС' Адрес места нахождения: 129344, г. Верхоянская, д. 18 ИНН/КПП /771601001 ОГРН 678 Тел.: (499) 522-43-44 Контактное лицо: главный бухгалтер Макарова Ирина Константиновна ПОЯСНЕНИЯ В ответ на требование о представлении пояснений от № сообщаем следующее:.

Основной деятельностью организации является. За квартал ( или иной период) года доходы организации от ( указать убыточный вид деятельности) составили руб., в т. Выручка от продажи руб.

Расходы — руб., в т. Прямые расходы — руб. Косвенные расходы — руб., внереализационные расходы — руб. Можно привести иную, значимую для вашей ситуации, или более детальную расшифровку расходов. Вообще, чем подробнее и детальнее вы представите ситуацию, тем лучше. По итогам отчетного периода убыток составил руб.

Причинами, повлекшими образование убытка, являются: а). Приложения:. Генеральный директор ООО 'ИКС Юрьев А. Конечно, для подготовки пояснений в налоговую по убыткам образец можно скопировать с нашего сайта, а можно подготовить самостоятельно. Кстати, для формирования пояснений по убыткам УСН в налоговую образец приведенных пояснений также можно использовать, но вместо расшифровки прямых, косвенных и внереализационных расходов указывать расходы, предусмотренные ст. 346.16 НК РФ. Пояснительная записка в налоговую по НДС Если при проверке НДС-декларации инспекция выявит ошибки, нестыковки, противоречия, она запросит пояснения.

При этом требование вы получите по форме, утвержденной приказом ФНС России от № ММВ-7-2/189@ (приложение 1 к этому документу). Отвечать на него с (п. 2 закона от № 130-ФЗ) нужно электронно, поскольку к этому всех налогоплательщиков, подающих электронную отчетность по этому налогу, обязывает текст п. Пояснения, поданные иным способом, расцениваются как непредставленные. О формате представления пояснений – в материале. Те же налогоплательщики, у которых еще осталась возможность подачи декларации по НДС на бумаге, могут и пояснения представить на бумажном носителе, составив их в произвольной форме. О том, как оформить пояснение в связи с непредставлением формы 6-НДФЛ, читайте в статье.

Итоги При появлении у налоговиков вопросов в отношении поданной в ИФНС отчетности (нестыковки в цифрах, уточненка с уменьшением налога, декларация с убытком) они запросят у налогоплательщика пояснения. Игнорировать такой запрос (он направляется в форме требования) не стоит: исчерпывающие разъяснения помогут снять вопросы и избежать возможных проверок, вызванных неувязками в отчетности. Пояснения могут быть даны как на бумаге, так и электронно. Но если речь идет о вопросах, касающихся НДС-декларации, то налогоплательщики, сдающие такую декларацию электронным способом, должны и пояснения по ней дать в электронном виде.

Что делать и как себя вести при встречной налоговой проверке? НК РФ не имеет четких указаний на проведение встречных проверок, в отличие от камеральных и выездных инспектирований. Данное мероприятие создается для получения полноты информации о деятельности организаций, которые взаимодействовали с проверяемой организацией, как правило, в рамках проведения выездных или камеральных проверок. Документы запрашиваются обычно по одному налогу с четким указанием периода. Цели и задачи встречных проверок. подтвердить законность происхождения документов. уточнить соответствие сумм у сторон-участниц сделок договорных отношений.

Возможность истребования документов в рамках контролирующей деятельности регулируется регламентом работы налоговых инспекций. Процесс проведения Налоговой инспекцией оформляется требование о предоставлении документов, которое вручается налогоплательщику на руки или по почте. Интересен механизм возникновения требования.

Если проверки инициируется инспекцией другого региона, производится взаимный обмен информацией между инспекциями и далее истребованием документов занимается ИФНС региона прикрепления плательщика. После получения требования, организацией в срок, указанный в документе, предоставляются требуемые копии бумаг, заверенные в установленном порядке.

Решение по материалам встречной проверки налогоплательщику не вручается, данные остаются в материалах проверки другой организации. Наиболее частые случаи Чаще всего «встречки» создаются по налогу на добавленную стоимость (НДС), уплата которого в бюджет напрямую связана с входящими счетами-фактурами поставщика. Особенно это касается случаев возмещения НДС: любые выплаты из бюджета, даже законные, попадают под пристальное внимание контролирующих органов.

В данной ситуации в обязательном порядке потребуются:. договор поставки (купли – продажи). товарная накладная (накладные) ТОРГ-12. счет – фактура (счета-фактуры). книга продаж.

книга покупок. Пакет может быть абсолютно разным. Связано это с отсутствием перечня в самом регламенте и прочих документах законодательства, прописывающих проведение встречных проверок. Могут запрашиваться также данные об уплате налога НДС, транспортировке груза. При этом необходимо представить договор с транспортной компанией или подтверждение наличия автомобилей при самовывозе и так далее. Инспекцией проверяется вся цепочка движения товара, дополнительно запрашиваются сведения о поставщике.

Если организация не владеет всеми сведениями по требованию, например, об очередности перемещения товара, то нужно просто составить справку о невозможности предоставления информации и приложить к перечню, сопровождающему копии документов. Сроки предоставления документов После получения требования (для писем, посланных по почте, добавляется 6-тидневный срок на доставку) налогоплательщику предоставляется пятидневный срок на подготовку пакета бумаг. Если у предприятия по субъективным причинам нет возможности соблюсти период, необходимо сообщить об этом в инспекцию, и срок будет продлен. В случае игнорирования требований ИФНС организация может получить штраф за непредставление документов по ст. 129 НК РФ, а также кодексом административных правонарушений с наложением санкций на должностное лицо. Поскольку штрафные санкции ничтожны, некоторые организации не отвечают на требования по встречным проверкам ввиду их большого количества. Необходимо помнить, что такие действия повлекут последствия для покупателя товаров, услуг, взаимодействие с которыми послужило причиной проверки.

Форма документов Копии, предоставляемые в инспекцию, необходимо заверить. Для этого все листы сопровождаются записью «копия верна» с указанием:. должности. фамилии с инициалами ответственного лица (руководителя или предпринимателя). подписи и печати организации (при наличии).

Если документ имеет большое количество листов, допускается прошивка с приклеиванием пломбировочного листка с указанием количества листов. Таким документом могут быть книга покупок или книга продаж за конкретный период. В этом случае заверяется первый лист и пломбировочный.

Нотариально заверенные копии не предоставляются. Составлять сопроводительное письмо с перечнем всех документов. Второй экземпляр с отметкой инспекции остается у налогоплательщика.

Проверки при ведении строительных работ Одним из сложных случаев выборки документов является проверки по проведенным строительным работам. Особенно часто рассматривают случаи по объектам капитального строительства, созданного для собственных нужд с привлечением подрядных организаций. Здесь изучаются вопросы, касающиеся смет и включения в стоимость работ материалов, закупленных с НДС или без обложения налогом. В таком случае проверке подлежат все подрядчики, их документация и вся цепочка поставщиков материалов для нужд строительства. Частный случай проверки при совмещении режимов Если в организации, которой направлено требование, производится совмещение режимов налогообложения (облагаемых и необлагаемых НДС), интересным является предоставление книги продаж и книги покупок при проверке НДС.

В этом случае в книгах указываются данные, касающиеся только товаров, облагаемых НДС. Счета-фактуры же предоставляются полностью. То есть, суммы книг покупок не будут совпадать с данными полученных счетов-фактур. Налоговая инспекция может потребовать предоставить оригиналы документов для сличения данных. Что пишется в сопроводительном письме по встречной проверке?

Только перечень документов, которые предоставлены по треб-ию Остальные ответы СТИВЕН Высший разум (427813) 2 года назад та много вопросов и ответов. Эти письма не раскрываются. Перечень документов с копиями.

Там есть однозначно. Также все платежи ( банк -касса и пр. ) Режим налогообложения ( Важен у кого есть НДС! ) Такие ( письма -идут под грифом -ДСП!) Ольга Носкова Оракул (85043) 2 года назад правильно это называется - 'приложение', в нём вы перечисляете сколько листов ушло на оформление документа и заголовки если таковые присутствуют, так же все дополнительные материалы их реквизиты и время регистрации как документ таковой, схемы, графики и т. Все документы перечисляются в во-временном периоде, то-есть по годам появления в убывающем порядке. Встречная проверка: название новое, содержание старое Решения арбитражных судов за апрель 2015 года: путевые листы, НДС, пособия, доначисления и налоговые проверки Напомним, что словосочетание встречная проверка было вымарано из Налогового кодекса Федеральным законом от N 137-ФЗ, который начал действовать с 1 января 2007 года.

Но исключение из текста кодекса данного термина вовсе не избавило налогоплательщиков от обязанности предоставлять инспекторам информацию о своих контрагентах. Теперь это называется истребование документов (информации) о налогоплательщике, плательщике сборов и налоговом агенте или информации о конкретных сделках и регулируется статьей 93.1 Налогового кодекса. Как видим, встречные проверки никуда не делись и по-прежнему используются налоговыми органами в контрольной работе.

Поэтому любому налогоплательщику необходимо знать по каким правилам они проводятся. Выполнять только письменные требования Первый и основной постулат, который должен иметь в виду бухгалтер, прост: затребовать документы инспектор может только в письменной форме.

Налогоплательщику направляется требование по форме, утвержденной приказом ФНС России от 31.05.07 № ММ-3-06/338@. Только после вручения налогоплательщику (или его представителю) такого требования можно говорить о возникновении обязанности по предоставлению документов или информации. Это означает, что никакие устно-телефонные требования, равно как и запросы, присланные по факсу, электронной почте и т.п. Исполнять не обязательно. Отметим еще один важный момент, касающийся требования. Направлять его налогоплательщику вправе только своя налоговая. Поэтому если такой документ пришел напрямую из налоговой контрагента, то его тоже можно не исполнять (пп.

Второе правило заключается в том, что любой запрос должен быть мотивирован. 93.1 НК РФ, запрашивать документы инспекторы могут в рамках проводимой налоговой проверки (как выездной, так и камеральной). Соответственно, на факт такой проверки должно быть четко указано в самом требовании.

Деловая Переписка

Одновременно пункт 2 ст. 93.1 Налогового кодекса разрешает налоговикам требовать документы и вне рамок проверки, если, как сказано в Кодексе, имеется обоснованная необходимость в получении информации. В таком случае в требовании должны быть приведены конкретные обстоятельства, послужившие основанием для направления требования. Другими словами, просто ссылки на п.

93.1 Кодекса или его цитирования недостаточно. Поэтому требование, в котором будет сказано лишь, что документы нужны инспектору в связи с обоснованной необходимостью в получении информации можно не исполнять как необоснованное. Лучшим выходом в данной ситуации будет направить в инспекцию ответное письмо с указанием на то, что требование не соответствует нормам Налогового кодекса и поэтому не подлежит исполнению (пп. Третье, на что следует обратить внимание после получения требования - это наличие в нем конкретного указания на документы (информацию), которые хочет получить инспекция.

При этом практика исходит из того, что инспекция должна четко указать либо наименование и реквизиты требуемых документов, либо данные, позволяющие определить сделку, по которой необходимы документы. В противном случае ответственности за неисполнение требования не наступает (см, например, постановление ФАС Волго-Вятского округа от 06.04.09 по делу № А29-7380/2008). Наконец, еще один важный принцип: вы обязаны предоставлять инспекции только те документы, которые касаются проверяемого налогоплательщика. Проще говоря, затребовать таким образом информацию о вашей организации (например, книги покупок или продаж, декларации и т.п.), или о других лицах инспекция не имеет права. А значит, подобное требование также можно не исполнять (постановление ФАС Волго-Вятского округа от 05.05.09 по делу № А29-7381/2008). Шпаргалка Какое требование вы обязаны исполнить: - требование пришло из своей инспекции, и к нему приложена копия поручения налогового органа, на учете в котором состоит проверяемый налогоплательщик (п. 93.1 НК РФ) - в требовании указаны основания истребования информации - в требовании указан перечень конкретных документов или признаки, позволяющие четко их идентифицировать.

запрашиваемые документы (информация) относятся к деятельности проверяемого налогоплательщика или к конкретной сделке. Что и как представлять Получив правильно оформленное требование, организация должна в течение пяти рабочих дней подготовить документы и отправить их в инспекцию.

Для этого бухгалтер должен снять с документов копии, заверить их штампом или надписью копия верна, печатью организации и подписью ответственного лица с расшифровкой (п. Если документ содержит несколько листов, то данную процедуру нужно провести с каждым листом, либо можно сшить незаверенные листы при помощи нити, и с тыльной стороны сшитого документа заклеить их концы небольшим листом бумаги. На этом листе надо указать количество сшитых листов. Затем на нем ставится печать организации, подпись ответственного лица и штамп или надпись копия верна.

При этом данные сведения должны частично располагаться на скрепляющем листе, а частично на последней странице сшитого документа. После того, как документы подготовлены, составляется сопроводительное письмо, где указывается, что данные документы предоставляются налогоплательщиком (указывается наименование, ИНН, адрес), в соответствии с требованием инспекции (приводится дата и номер требования). Также в сопроводительном письме лучше привести перечень представляемых документов с указанием количества листов по каждому из них и общего количества документов и листов. Затем данное письмо и копии документов нужно отправить в адрес инспекции письмом с описью вложения. Если документов нет Случаи, когда инспекция запрашивает документы, которые отсутствуют у организации, не так уж и редки. Видимо поэтому законодатели решили закрепить порядок действий в таких ситуациях непосредственно в Налоговом кодексе. Итак, если в требовании фигурируют документы, которых у вас нет, то в течение пяти рабочих дней в инспекцию надо направить письмо с соответствующим сообщением (п.

Образец Письма Об Оплате

Направлять этот документ лучше также письмом с описью вложения, дабы избежать споров о том, отправлялось сообщение или нет. Штрафы для уклонистов Однако при этом необходимо помнить: ответственность наступает только при соблюдении двух условий. Первое: инспекция вручила требование налогоплательщику под роспись (лично или почтой). Второе: требование оформлено верно (см.шпаргалку ) Тема: Встречная проверка (сопроводительное письмо) Встречная проверка (сопроводительное письмо) Добрый день Уважаемые Клерковчане! Гость Может пригодиться ) Тема КАК ЗАВЕРИТЬ КОПИИ (Комментарии к Письму Федеральной налоговой службы от 02.08.05 № 01-2-04/1087) Журнал Документы и комментарии № 18, 2005 КАК ЗАВЕРИТЬ КОПИИ Как видно из сказанного выше, налоговики вправе затребовать документы, которые могут быть необходимы в повседневной деятельности как самому плательщику, так и другим лицам. Поэтому в инспекцию нужно представлять не оригиналы документов, а их копии (абз.

Но копии следует должным образом заверить. Как следует понимать эту фразу, налоговики рассказали в комментируемом письме. Они объяснили, что вовсе не обязательно идти к нотариусу. Чтобы копии приобрели юридическую силу, заверить их может единоличный исполнительный орган плательщика (директор, генеральный директор). То есть лицо, которое на основании устава организации вправе действовать от ее имени без доверенности. Налоговики объяснили, что заверенной копия документа будет считаться после того, как на ней проставят необходимые реквизиты, которые придадут ей юридическую силу (п. 2.1.30 ГОСТ Р 51141-98 «Делопроизводство и архивное дело»).

Но единых требований к таким реквизитам нет. На практике правила оформления копий документов различные ведомства и организации закрепляют в своих положениях (инструкциях и т. П.) по делопроизводству.

Эти правила сводятся к следующему. На копии документа необходимо проставить заверительную надпись вида: «Копия верна», «С подлинным верно» и т. Наименование должности лица, заверившего документ, его личную подпись с расшифровкой и дату заверения, а также оттиск печати организации. Если документ содержит несколько страниц, их нумеруют (нумерация должна быть сквозная), прошивают и скрепляют печатью на прошивке и подписью лица, заверившего документ. В этом случае заверять каждый лист не надо, а достаточно проставить необходимые реквизиты на обороте последней страницы документа. То есть там же, где документ скреплен.

Чтобы избежать возможных придирок налоговиков, порядок изготовления копий документов в организации можно закрепить в разделе «Правила документооборота и технология обработки учетной информации» учетной политики организации. Если же изготовить копию самостоятельно по какой-либо причине невозможно (например, руководитель находится в командировке), копии можно заверить у нотариуса. Об этом также напомнила ФНС России. На что еще нужно обратить внимание? При передаче заверенных копий налоговой инспекции целесообразно составить документ, подтверждающий этот факт. Если документы передаются лично инспектору, это может быть акт приема-передачи.

Если же документы направлены по почте, подтвердить исполнение требования может опись вложений заказного почтового отправления. Эти документы могут понадобиться, если переданные копии по каким-либо причинам потеряются. ФАКСИМИЛЕ НА КОПИЯХ Заверять копии документов факсимильным отображением подписи руководителя нельзя, даже несмотря на то, что о механических заменителях собственноручной подписи упоминает пункт 2 статьи 160 Гражданского кодекса РФ.

Дело в том, что эта норма касается только гражданских отношений и неприменима в налоговых (п. 2 ГК РФ, постановление Федерального арбитражного суда Поволжского округа от 13 августа 2002 г. По делу № А12-2712/02-с36). Сопроводительное письмо к документам, представленным на проверку по требованию 15. / /771501001, 454:.,.,. 6885, III 2010: - III 2010 -III 2010 - -( ) -( ) -, III 2010 ( ) - III 2010 ( ).,.

6885, ( - 7 88 ).! III 2010. 8 (495) 775-56-22 Источники:,.